核心洞察

稳定币正主导DeFi费用格局,泰达币(Tether)和Circle通过美国国债赚取收益,将代币转化为被动收入机器。Jupiter和Hyperliquid等衍生品协议快速崛起,因交易者对波动性的押注推动其费用和总锁仓价值(TVL)创下新高。随着DeFi领域从质押转向,流动性质押协议Lido逐渐失势,而再质押和现实世界收益方案正成为新宠。

稳定币化身新型收益引擎

稳定币不再仅是转账或价值存储工具,它们正通过美国国债赚取巨额收益。最新费用排行榜显示,稳定币发行方泰达币和Circle位列榜首——泰达币过去30天收入6.2亿美元,Circle则收获近2亿美元。这些收益并非来自加密货币交易,而是源于国债利息。

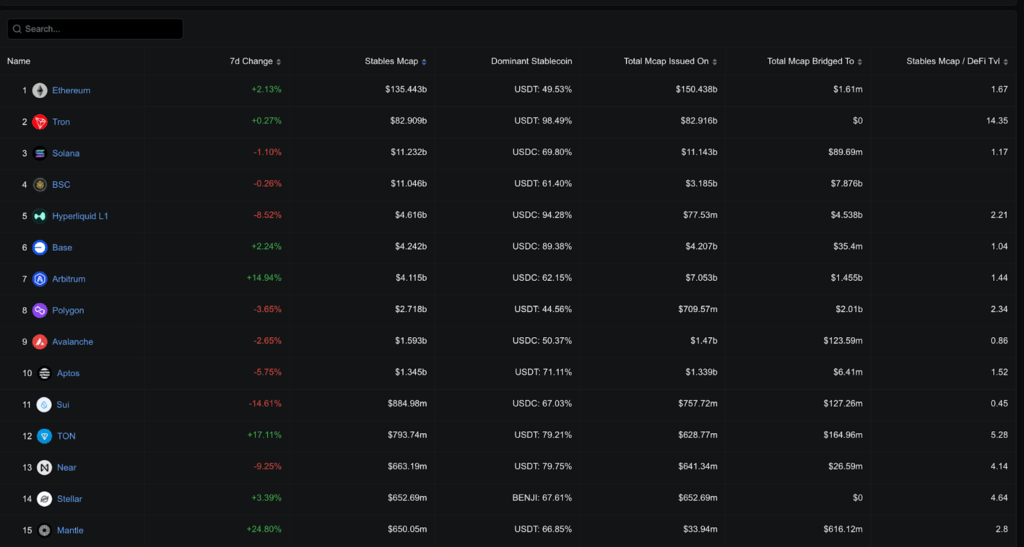

这两家公司将支持其稳定币(USDT和USDC)的美元储备投资于安全的政府债券(主要是美国国债),从而获得利息回报(APY/收益率)。因此每发行1美元的稳定币,都在为其创造被动收入。链上数据显示,Tron、Solana和以太坊上的稳定币市值正在回升,发行量越大意味着发行方收益越高。

衍生品协议异军突起

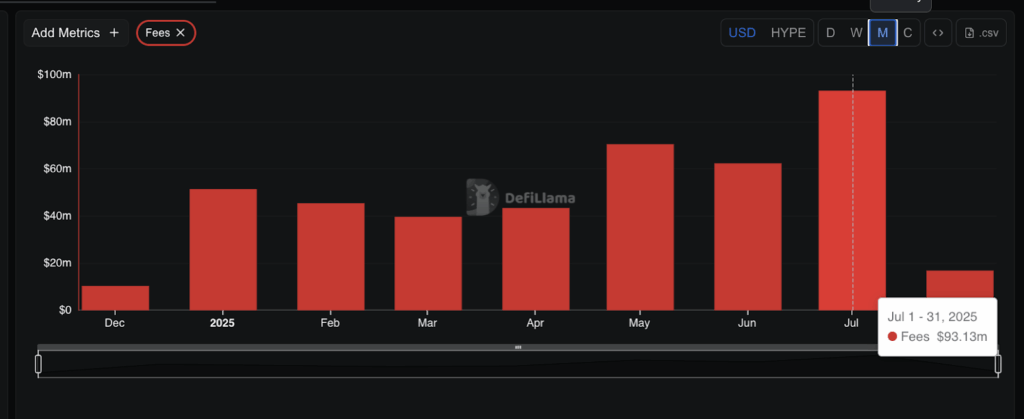

尽管Uniswap、PancakeSwap等传统DEX仍保持盈利,但市场份额正被蚕食。基于Solana的交易协议Jupiter和专注永续合约的链上DEX Hyperliquid费用激增——Jupiter过去30天收入近9900万美元,Hyperliquid以9700万美元紧随其后。

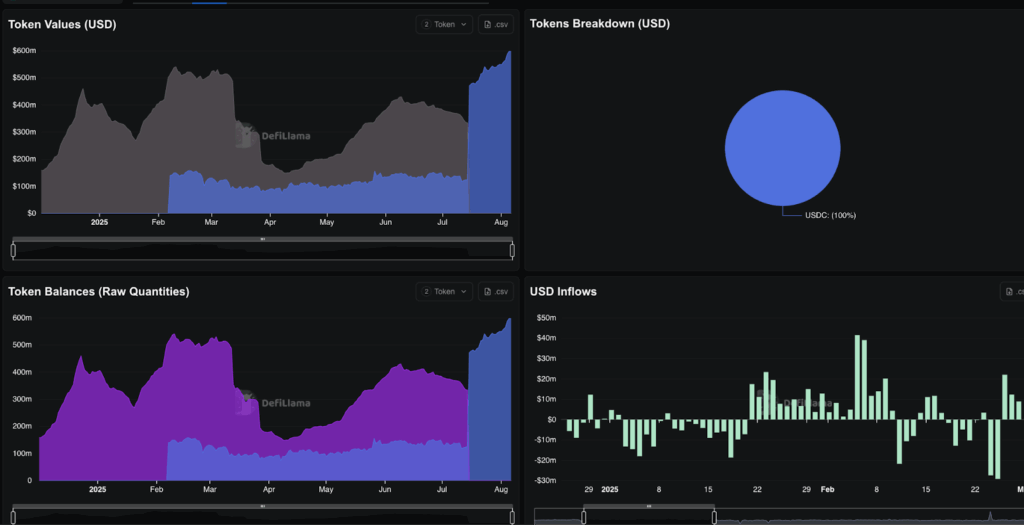

这反映出用户正从现货交易转向杠杆衍生品交易。波动性带来机会,永续合约备受交易者青睐。Hyperliquid的TVL骤增更表明用户不仅进行交易,还愿意将资金长期留存于平台。

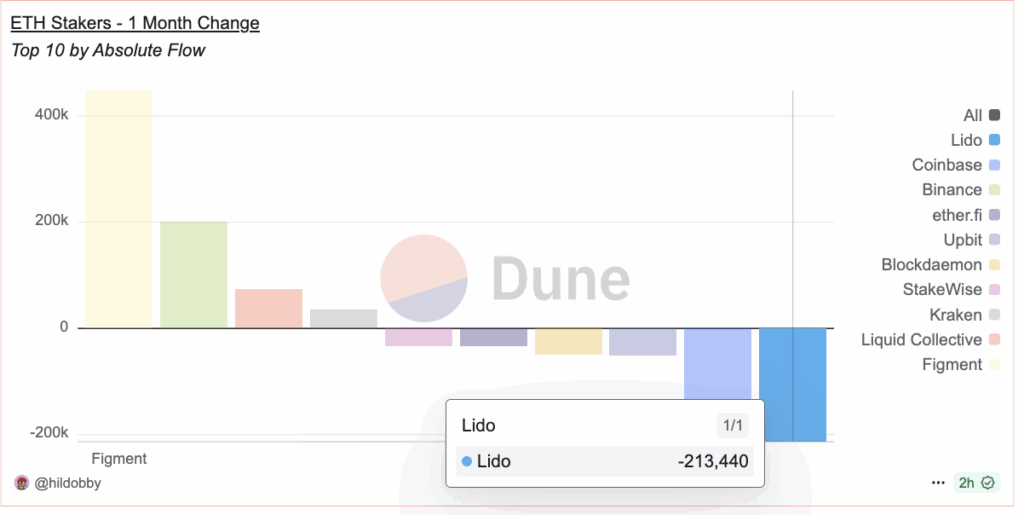

流动性质押风光不再

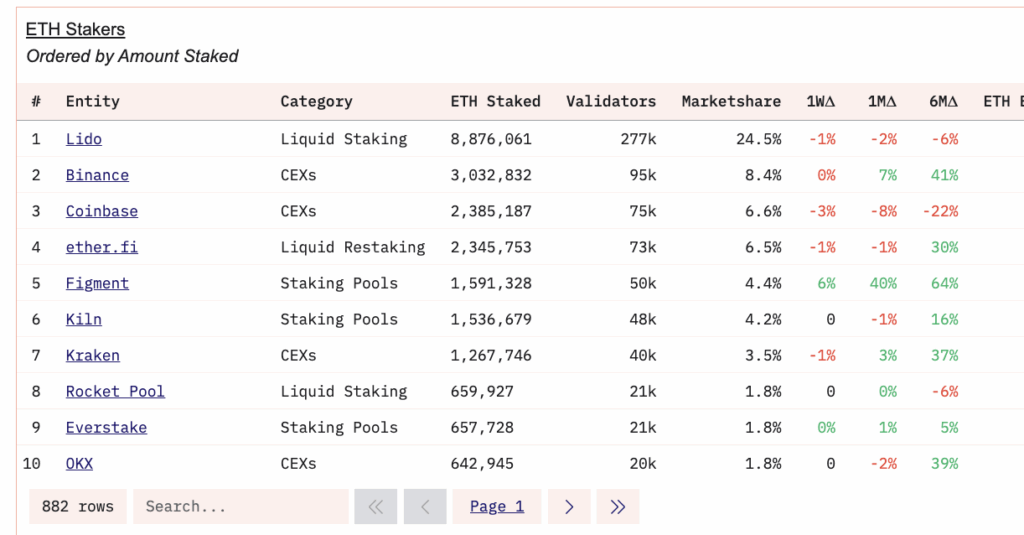

一年前还是费用霸主的Lido如今滑落至排行榜第8位,30天收益仅7560万美元。究其原因:一方面以太坊质押收益率下降,另一方面EtherFi、Renzo等再质押和现实世界收益平台提供了更高收益和流动性的选择。

TVL对比图表显示,再质押协议呈现爆发式增长,而Lido的TVL却停滞不前,用户正从简单的ETH质押转向具备更多奖励或效用的新型质押方案。

行业格局深刻变革

最新DeFi费用排名揭示了一个清晰趋势:游戏规则已变。依托国债收益的稳定币发行方正成为新晋领导者;交易者涌向Jupiter、Hyperliquid等衍生品平台;流动性质押王座易主,Lido跌出顶级阵营。无论你是收益耕种者、交易者还是观察者,追踪DeFi费用流向就是把握行业脉搏的关键。

资金费率

资金费率 资金费率热力图

资金费率热力图 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种