比特币失速、流动性退潮、山寨币交易量持续萎缩。此时市场焦点正从板块轮动转向叙事逻辑

为什么ZEC暴涨?因为它是注重隐私的比特币。为什么ZK代币飙升?因为它是专注隐私的以太坊。理解这个逻辑后,让我们聚焦DeFi领域两大优质协议:久经考验的元老级协议Aave与新兴势力Morpho。

代币经济学与市场数据

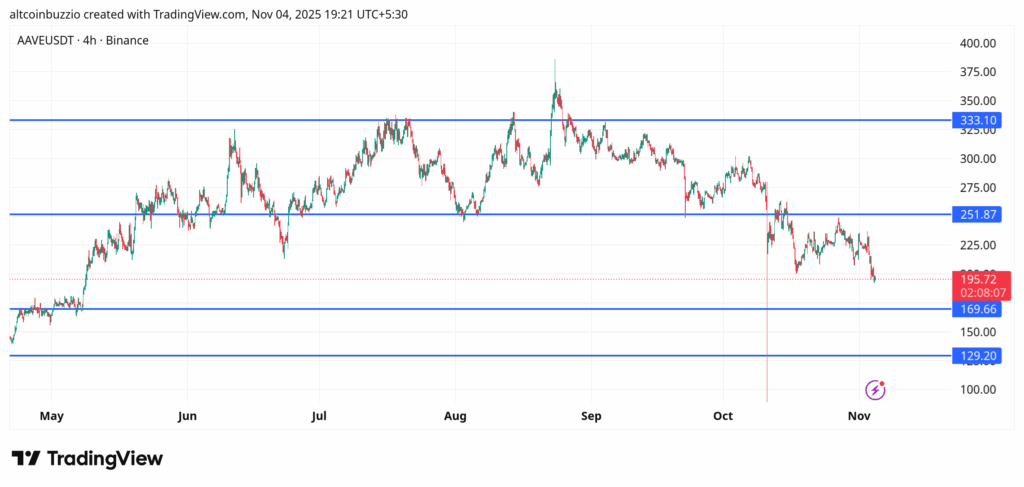

Aave现报195美元,高于169美元关键支撑位。

市值:30亿美元

完全稀释估值:31亿美元

总锁仓量:352亿美元

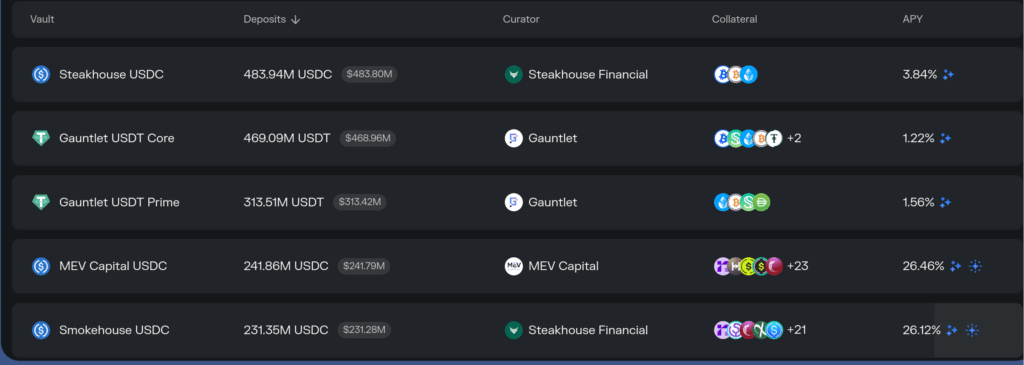

在AAVE存入USDT可获得3.6%收益,而Morpho的USDC年化达3.8%。

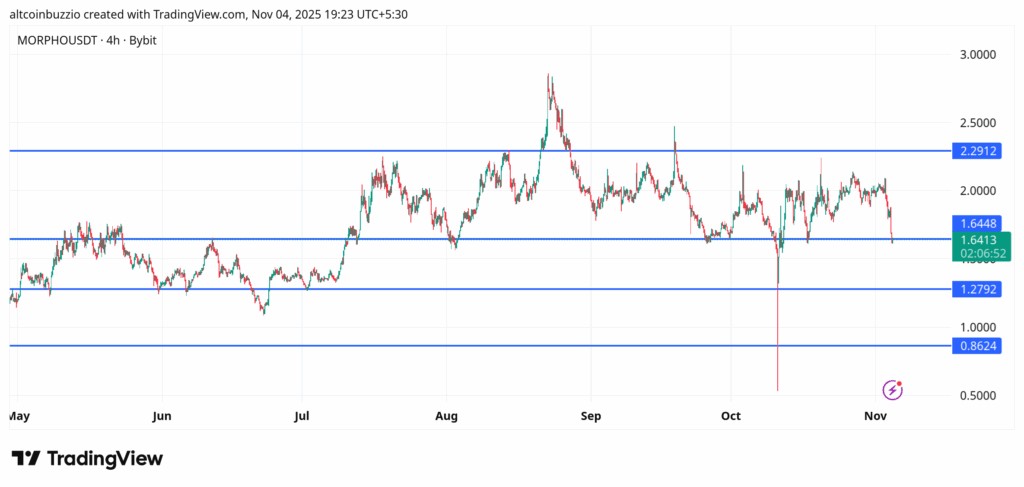

Morpho现价1.66美元,下一支撑位1.27美元。

市值:5.75亿美元

完全稀释估值:8.4亿美元

总锁仓量:125亿美元

运作机制对比

Aave采用资金池模式:用户存款、他人借贷,智能合约自动执行。这套简单稳定的系统已覆盖12条链,TVL超350亿美元。其创新点在于流动性聚合与浮动利率机制,但存在资金利用率下降时流动性闲置的问题。

即将推出的Aave V4将转向"中心-辐射"模型,通过核心流动性枢纽与模块化专业市场提升效率。

Morpho采用极致的去中心化借贷模型,没有统一的资金池概念。借贷双方直接匹配,若无对手方则自动路由至Aave/Compound池。这种设计可实现100%资金利用率(Aave上限约80-90%),且不存在闲置资本。

风险控制差异

Aave实行风险共担机制,抵押品暴跌可能引发全局清算;Morpho通过隔离市场设计,单个市场崩盘不影响其他市场。其核心组件:

- Morpho Blue:允许创建参数不可变的独立借贷市场

- Morpho Vaults:提供被动收益策略

代价是可能造成流动性碎片化。

代币与治理

AAVE和MORPHO均兼具实用与治理功能。Aave还推出超额抵押稳定币GHO,2025年表现趋于稳定。Aave治理体系复杂,每次升级需通过AIP提案;Morpho因市场参数不可变,治理更为轻量。

安全事件记录

Aave核心协议从未被攻破,仅有一次外围合约漏洞导致5.6万美元损失;Morpho遭遇两起事件,包括白帽MEV操作者拦截260万美元资产(资金已追回)。

结论

两大协议FDV/TVL比率相近(Aave 0.088 vs Morpho 0.067),表明Morpho可能更具估值优势。存款人选择Morpho可获得更高收益,借款人则更适合Aave的深度流动性。长期持有者建议关注Aave,元老级协议或将迎来价值重估。

资金费率

资金费率 资金费率热力图

资金费率热力图 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种