自2020年底以来,Strategy公司持续增持比特币,并将其大部分资金用于国库储备。通过不断借贷产生现金以扩大储备规模后,MSTR如今面临一个关键问题。有观点考虑将Strategy及其他储备公司归类为基金,这可能引发大规模抛售。

MSCI的加密货币评估

MSCI针对持有加密代币作为储备资产且大部分资产为加密货币的上市公司提出建议。这类股票在交易所中如同加密货币ETF基金的替代品进行交易,但因其未被归类为基金,得以进入更广泛的投资组合,从而获得大量流动性。

然而MSCI指出,这类实体表现出与投资基金相似的特征,不宜纳入指数。最终决定将于1月15日公布。MSCI(明晟公司)是一家为衡量全球资本市场表现而设立的上市公司,旗下拥有众多全球指数。股票入选MSCI指数意味着更高的需求与交易量。

不利决定的影响

若1月15日对这些实体作出不利决议,加密货币可能至少在短期至中期内出现大幅下跌。投资基金和信托不适合纳入MSCI美国指数、MSCI世界指数等旗舰股票指数。倘若MSCI等机构将MicroStrategy视为投资基金或信托,导致其被“剔除指数”,可能产生类似币安下架比特币的效应,甚至引发MSTR股票退市。

众多基金跟踪MSCI指数并进行投资。若被移出指数,大量机构投资者将无法配置MSTR,导致其安全性降低、流动性减弱。不仅是MSTR,所有需要靠借贷维持运营并购买更多加密货币的上市公司(如BitMine)都将面临类似处境。

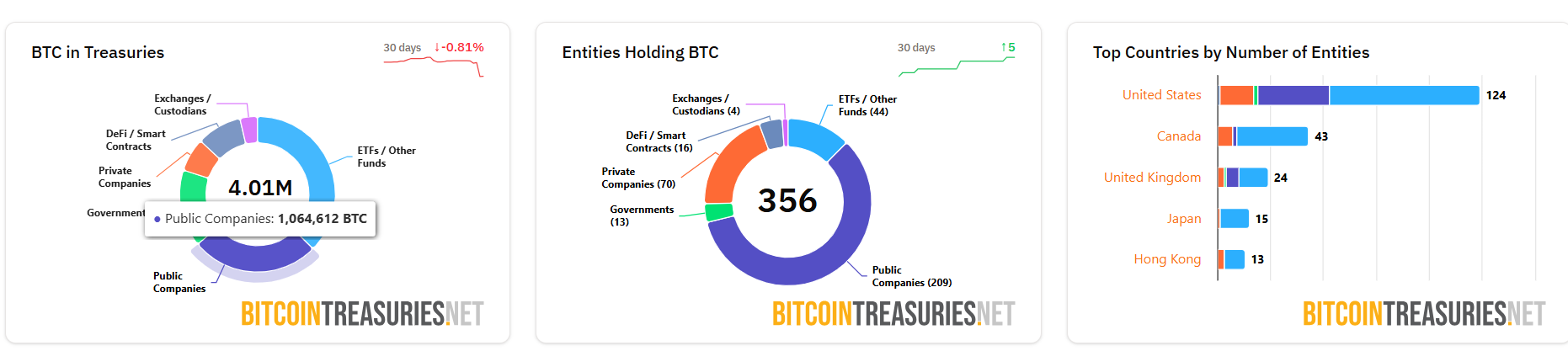

摩根大通分析师预估,若被移出MSCI指数,Strategy可能面临28亿美元的被动资金流出。考虑到MSTR约90亿美元市值来自被动跟踪指数的基金,实际资金流出可能远超28亿美元。Strategy是纳斯达克100指数及多个MSCI成分股。包括MARA和XXI在内的百余家BTC储备公司持有2100万枚BTC总量中的部分份额,而MicroStrategy独自持有约65万枚BTC。

因此Saylor声明:

“Strategy并非基金、信托或控股公司。我们是一家拥有5亿美元软件业务的上市公司,采用独特的国库策略将比特币作为生产性资本。

仅今年我们就完成了五笔数字信用证券的公开发行,名义价值超过77亿美元:$STRK、$STRF、$STRD、$STRC和$STRE。我们还推出了Stretch($STRC)——一款革命性的比特币背书国库票据工具,为机构和个人投资者提供月度浮动美元收益。

基金和信托被动持有资产,控股公司坐享投资。我们则创造、构建、发行和运营。团队正在建立新型企业模式——比特币背书的结构化金融公司,具备资本市场与软件领域的创新能力。

被动工具或控股公司无法实现我们的成果。

指数分类不能定义我们。我们的战略是长期的,对比特币的信念坚定不移,使命始终如一:在健全货币与金融创新的坚实基础上打造首家数字货币机构。”

Strategy分享上图以澄清关于价格下跌导致破产的讨论:“在当前BTC价格水平下,假设价格保持稳定,我们拥有71年的股息覆盖能力。任何年度涨幅超过1.41%的BTC升值都将完全抵消我们的年度股息义务。”

资金费率

资金费率 资金费率热力图

资金费率热力图 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种