自2020年底以来,微策略公司开启了大规模比特币增持计划,将巨额加密货币纳入其财政储备。通过大举借贷扩张资产规模,这家机构如今面临着关键抉择。目前微策略及其类似的储备驱动型实体,很可能被归入基金范畴——这种情形或将引发大规模抛售潮。

MSCI对加密资产持仓的立场

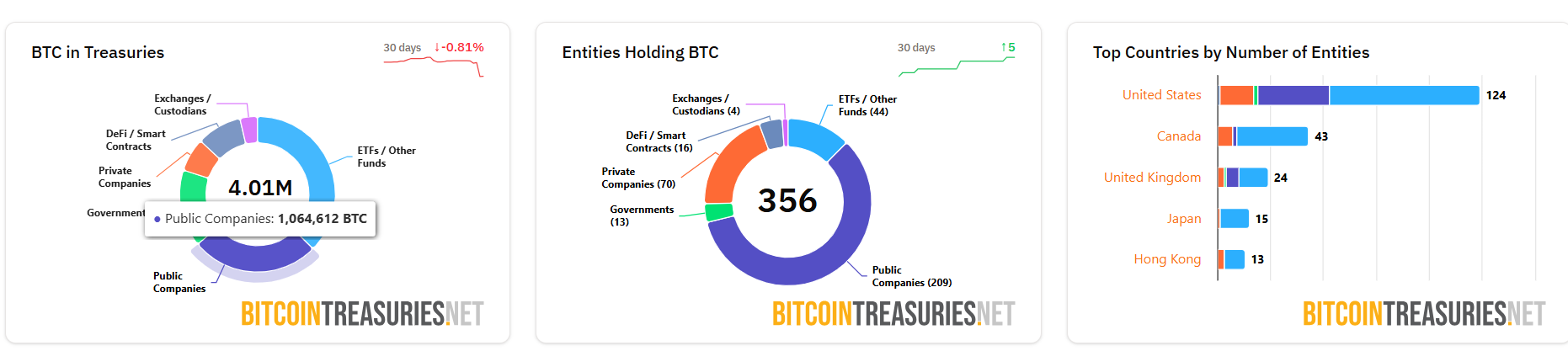

摩根士丹利资本国际公司近期针对持有大量加密资产的上市公司提出新规建议。这些充当加密货币ETF替代品的公司在交易所上市交易,目前尚未被认定为基金,因而享有更广泛的投资组合配置和流动性空间。但MSCI指出此类企业呈现出的特性与投资基金高度相似,认为其不适合纳入传统指数体系。

假设MSCI作出不利决议

随着1月15日决议截止期临近,负面结果可能导致加密货币价值显著回调——至少在短期内如此。若MSCI将微策略重新归类为投资基金并将其移出指数成分,此举可能重现当年币安等大型平台下架某些资产时引发的市场震荡,微策略股票或将面临类似冲击。此类重新分类将导致大型机构投资者撤离,削弱这些公司的市场稳定性。

据摩根大通预测,若被剔除出MSCI指数,微策略可能面临约28亿美元的被动资金流出。考虑到该公司90亿美元估值中本就包含大量跟踪指数的被动资金,实际流出规模可能超出预期。持有大量比特币的MARA和XXI等比特币储备公司,同样面临类似挑战。

微策略高管迈克尔·塞勒对此发表稳定军心的声明:

“我们并非基金、信托或控股公司。作为拥有5亿美元软件业务的上市公司,我们采用独特的财政策略——将比特币作为生产性资本...指数分类不能定义我们。我们的战略着眼长期,对比特币的信念坚定不移,使命始终如一:在健全货币与金融创新的坚实基础上,打造首家数字货币机构。”

该机构同时公布财务分析图表以消除市场对币价下跌引发偿付能力的担忧:

“以当前比特币价位计算,假设价格保持稳定,我们拥有71年的股息覆盖能力。每年只要比特币增值超过1.41%,就足以完全抵消我们的年度股息支出。”

资金费率

资金费率 资金费率热力图

资金费率热力图 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种