尽管数字资产市场在2025年收官表现疲软,该领域似乎正在经历结构性转变,从由散户主导的动量交易,逐步转向越来越受机构资金流动与长期战略布局所塑造的新格局。

结构性转变与机构深入参与

这一洞察源自币安研究近期发布的宏观周报,其中指出数字资产市场正在进行一场“结构性转向”。报告强调了潜在的驱动因素,包括新兴市场的主权积累以及美国为建立战略数字资产储备所做的立法努力。

继2024年初美国现货比特币ETF获批之后,市场现已进入币安研究所述的机构采纳“第二轮”,其特点是传统金融机构的参与更为深入。

作为这一转变的例证,币安提及摩根士丹利近期为比特币和Solana ETF提交的S-1注册文件。此举表明,华尔街领军企业正开始不仅作为分销渠道,而且作为数字资产市场的产品发起方参与其中。

币安研究表示,这种早期布局可能会给高盛、摩根大通等竞争对手带来压力,迫使其效仿,以避免在一个新兴的资产管理领域落后。

指数纳入风险缓解

报告中强调的另一项进展涉及数字资产财资(DAT)公司,它们曾面临被MSCI指数剔除的风险,这一情景可能引发该行业高达100亿美元的强制抛售。

上周,在MSCI表示至少暂时不会将DAT公司从其市场指数中移除后,这一风险得以缓解。

宏观背景与资产配置轮动

币安研究亦指出更广阔的宏观背景是一个支撑因素,并注意到分散对大型科技股集中敞口的做法,可能为数字资产在多元化投资组合中扮演更重要的角色创造顺风。

这一逻辑部分植根于去年所谓“七巨头”科技股的高估值,其中围绕人工智能的热情推动了回报的高度集中。2025年,标普500指数中最大的十家公司贡献了该指数总涨幅的约53%,突显出市场对传统股票市场拥挤风险的担忧日益加剧。

这种集中程度可能会鼓励投资者寻求超大盘股之外的多元化配置,而数字资产可能从增量积累中受益。

市场周期与未来展望

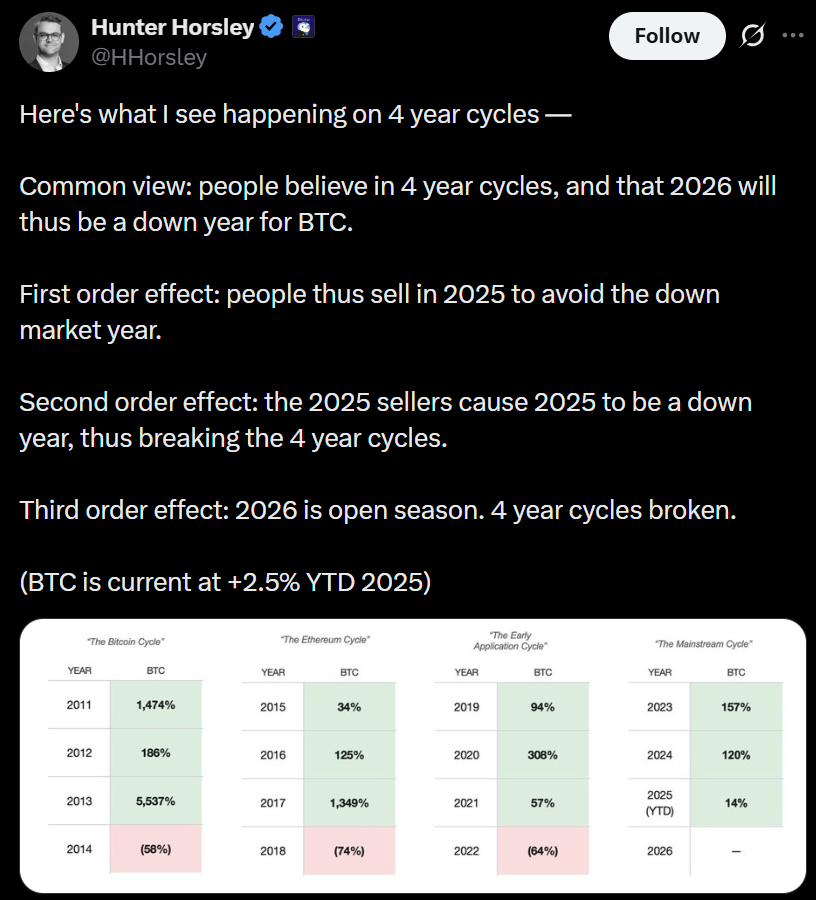

与此同时,市场参与者继续就比特币相对于其四年周期的轨迹进行辩论,一些人认为涨势并未在其10月份126,000美元的峰值处结束。

资金费率

资金费率 资金费率热力图

资金费率热力图 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种